Les banques défient la gravité dans les paradis fiscaux

Toutefois, des preuves récentes suggèrent que les investisseurs accordent de la valeur aux informations sur les paradis fiscaux. Les scandales ont des effets négatifs sur la valeur boursière des entreprises (Johannesen et Stolper 2017, O’Donovan et al. 2016). Dans cette perspective, l'UE a adopté une approche originale et complémentaire dans le programme de transparence. Depuis le 1er janvier 2015, la directive sur les exigences de fonds propres de CRD IV (article 89) impose à toutes les banques membres dont le chiffre d'affaires consolidé est supérieur à 750 millions d'euros de divulguer publiquement l'activité de toutes leurs filiales.

Dans une étude récente (Bouvatier et al. 2018), nous avons examiné les données collectées manuellement des 37 banques européennes d'importance systémique mondiale et locale dans l'UE (collecte manuelle). Les statistiques descriptives révèlent que leurs filiales étrangères sont situées dans 138 pays au total, dont une trentaine de paradis fiscaux (selon la liste que nous considérons). Les paradis fiscaux représentent 1% de la population totale de l’échantillon et 2% du PIB, alors que les banques de l’UE enregistrent 18% de leur chiffre d’affaires étranger et 29% de leur profit étranger dans ces pays1.

Ces statistiques suggèrent qu’il existe une activité bancaire anormale des banques dans les paradis fiscaux et ont motivé les questions suivantes : Quelle est la contribution des banques de l'UE à l'évasion fiscale? Quelles banques sont les plus actives en matière d'évasion fiscale? Quels pays sont les principaux hôtes de l'évasion fiscale de l'UE? L'obligation de transparence de l'UE a-t-elle eu un impact sur la localisation géographique des banques?

L'activité des banques dans les paradis fiscaux est trois fois plus importante que les prévisions de gravité

Certains paradis fiscaux sont de grandes économies et des hubs financiers (par exemple le Luxembourg, Singapour ou Hong Kong). Par conséquent, une évaluation rigoureuse du rôle spécifique des banques dans l’intermédiation de la fraude fiscale doit distinguer les activités «naturelles» des activités motivées par des facteurs non standard tels que l’évasion fiscale. Nous utilisons le résultat bien documenté des modèles de gravité - que les transactions financières bilatérales augmentent proportionnellement à la taille économique des deux pays («masse») et sont corrélées négativement aux frictions («résistance») - pour quantifier le volume de l'activité des filiales étrangères estimées par des facteurs standard (Blonigen 2005). Nous examinons ensuite le niveau d'activité non prévu par le modèle pour mesurer l'activité anormale des banques dans les paradis fiscaux. Nous obtenons des preuves cohérentes et solides que, conditionnellement aux facteurs de gravité, les paradis fiscaux attirent une présence extra-commerciale des banques multinationales par rapport aux pays non-paradis fiscaux. Nous constatons que l'activité bancaire dans les paradis fiscaux est en moyenne trois fois plus importante que celle prévue par le modèle de gravité.

Quelles sont les banques les plus actives en matière d'intermédiation d’évasion fiscale?

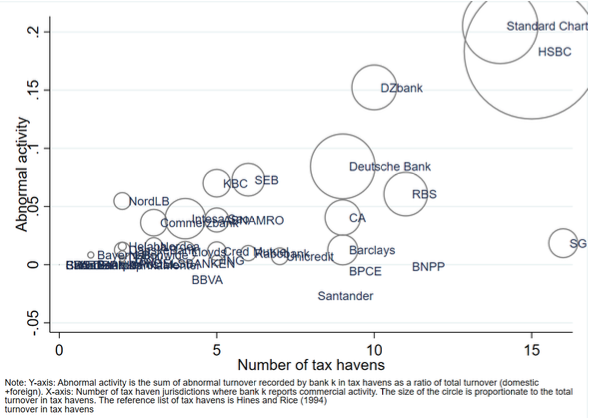

Selon nos estimations, les banques britanniques et allemandes sont particulièrement présentes dans les paradis fiscaux: Standard Chartered, HSBC, DZBank et Deutsche Bank ont une activité anormale dans les paradis, qui représente respectivement 20,5%, 18,3%, 15,2% et 8,4% de leur activité mondiale. (Figure 1). En comparaison, l'activité anormale des banques du Danemark, de Suède, d'Italie, des Pays-Bas et de France dans les paradis fiscaux représente moins de 3% de leur activité mondiale. Elle représente en moyenne 1,7% de l’activité mondiale des banques hors Allemagne et Royaume-Uni.

Une géographie qui dérange

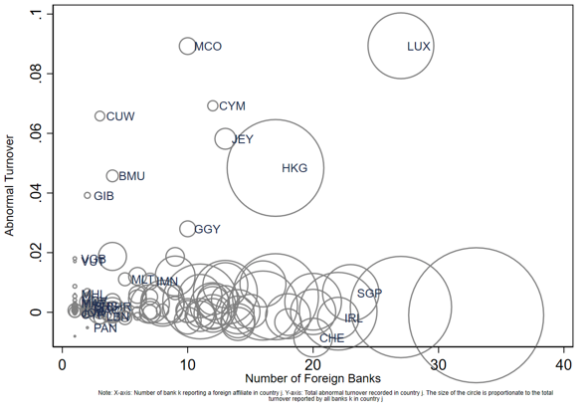

La figure 2 représente les pays destinataires de l'activité anormale des banques: plus la bulle d'un pays est élevée sur l'axe vertical, plus l'activité anormale des banques dans ce pays est importante. Le Luxembourg (LUX) et Monaco (MCO) se distinguent clairement. Dans ces pays, l’évasion fiscale intermédiée par les banques de l’UE représente respectivement 9% et 8,5% de leur PIB (à titre de comparaison, la taille de la bulle est le volume absolu en euros). Le Luxembourg est également la zone offshore la plus diversifiée, avec 27 banques sur 37 dans notre échantillon qui y déclarent une présence. Curaçao (CUR), les îles Anglo-Normandes (GGY et JEY) et Hong Kong (HKG) sont également des hôtes importants de l'évasion fiscale intermédiée par les banques de l'UE, bien que dans une moindre mesure2.

Nous avons comparé nos résultats sur la destination de l'évasion fiscale avec des travaux empiriques antérieurs qui ont documenté la géographie de l'évasion fiscale en utilisant des données différentes des nôtres. Nos résultats sont cohérents avec Alstadsaeter et al. (2018) sur l'évasion fiscale liée à la richesse des ménages, mais non conforme aux travaux de Bennedsen et Zeume (2017) sur la destination de l'évasion fiscale des entreprises. Autrement dit, les données par pays sur la présence étrangère des banques nous renseignent davantage sur le rôle des banques dans l'évasion fiscale des ménages que sur l'évasion fiscale des entreprises.

Graphique 2

Quelle est la contribution des banques à l’intermédiation fiscale?

En appliquant le ratio des revenus aux dépôts des principales juridictions de paradis fiscal provenant d’une base de données de la Banque mondiale, nous estimons que les banques de notre échantillon contribuent à l’intermédiation de 550 milliards d’euros dans les paradis fiscaux, soit 4,9% du PIB des huit pays contributeurs. Encore une fois, les banques britanniques se distinguent: les dépôts offshore gérés par les banques britanniques représentent 13,8% du PIB britannique. En fait, les banques britanniques contribuent davantage à l’intermédiation de l’évasion fiscale que les banques d’autres pays, ce qui est probablement dû à leur statut de banques mondiales avec des clients mondiaux.

Alstadsaeter et al. (2018) estiment que la richesse des particuliers d’Europe continentale placée offshore représente 15% du PIB du pays, ce qui suggère que les banques facilitent environ un tiers de l’évasion fiscale des ménages (avec une réserve importante due aux limitations des données). Il est probable que nous soyons en dessous des chiffres réels, car les banques enregistrent sans doute dans le pays d'origine une partie des frais et commissions de services à l'évasion fiscale.

Le reporting pays par pays a-t-il eu un impact sur la localisation des banques?

Les exigences de déclaration pays par pays ont été une extension de dernière minute de la directive sur les exigences de fonds propres adoptée en juillet 2013, avec les premières données publiées concernant l'année 2015. Ce processus d'un an et demi suggère que le choix de localisation des banques ne peut avoir été modifié que de façon marginale avant son entrée en vigueur. Nous utilisons les données de 2016 sur le même échantillon pour vérifier si les banques ont changé leur présence commerciale. Les statistiques descriptives révèlent que les données sont très similaires sur les deux années. Au niveau des banques, le chiffre d’affaires 2015 suggère un chiffre d’affaires pour 2016 avec un R2 = 0,99%. Nous ré-estimons le modèle en permettant des coefficients estimés différents pour 2015 et 2016. Nos résultats indiquent que les coefficients sont similaires, ce qui suggère qu'aucun changement substantiel de localisation n'a eu lieu en 2016. Cette approche sera utile pour suivre les changements avec les données futures.

Implications pour l'agenda politique

Notre premier argument est que seules quelques banques de notre échantillon ont une activité anormale importante dans les paradis fiscaux, ce qui suggère une action politique ciblée. Par exemple, les négociations sur le Brexit relatives aux passeports européens des institutions financières britanniques pourraient être utilisées pour réviser et atténuer le rôle des banques britanniques dans l'évasion fiscale (Delatte et Toubal 2017). Plus généralement, faire la lumière sur l’activité anormale de certaines banques dans les paradis fiscaux peut contribuer à une approche de «name and shame», qui s’est révélée efficace par le passé pour les investisseurs et les clients.

Deuxièmement, nos résultats soulignent sans ambiguïté le rôle central du Luxembourg dans l'évasion fiscale intermédiée par les banques. L'activité des banques luxembourgeoises n'est pas seulement expliquée par des facteurs standard importants, mais presque toutes les banques de notre échantillon ont une activité au Luxembourg. En d’autres termes, la contribution du Luxembourg à la fraude fiscale est une question paneuropéenne qui nécessite une réponse collective. Cela va manifestement à l’encontre de la décision de l’UE d’exclure le Luxembourg de sa liste noire en décembre 2017.

Enfin, mais surtout, il existe des moyens d’améliorer la qualité et l’accessibilité des rapports. Actuellement, il faut collecter les données une à une pour chaque banque. Les banques divulguent les données dans des rapports financiers, qui ne sont pas facilement disponibles et présentent des différences notables entre les banques. Nous identifions également les déclarations problématiques de données, y compris les différentes interprétations du périmètre de consolidation et de la définition de l'établissement. La fourniture des données via un portail central géré par la BCE ou l’Autorité bancaire européenne dans des formats ouverts, multiples et normalisés permettrait aux rapports d’être traités et utilisés plus facilement par un large éventail de parties (chercheurs, journalistes, ONG). Des informations supplémentaires pourraient être déclarées sans frais supplémentaires: le nombre et les noms des sociétés affiliées, le total des actifs et, plus généralement, certains éléments agrégés du bilan pour mieux refléter l’activité sous-jacente des filiales.

Références

Alstadsæter, A, N Johannesen and G Zucman (2018), “Who owns the wealth in tax havens? Macro evidence and implications for global inequality”, Journal of Public Economics.

Balakina, O, A D’Andrea and D Masciandaro (2017),“Bank secrecy in offshore centres and capital flows: Does blacklisting matter?”, Review of Financial Economics 32(1): 30-57.

Bennedsen, M and S Zeume (2017), “Corporate tax havens and transparency”, The Review of Financial Studies 31(4): 1221-1264.

Blonigen, BA (2005), “A review of the empirical literature on FDI determinants”, Atlantic Economic Journal 33(4): 383-403.

Bouvatier, V, G Capelle-Blancard and AL Delatte (2018), “Banks defy gravity”, CEPR Discussion Paper 12222.

Delatte, AL and F Toubal (2017), “Brexit: Seizing opportunities and limiting risks in the finance sector”, Notes du conseil d’analyse économique (9): 1-12.

Johannesen, N and T Stolper (2017), “The deterrence effect of whistleblowing: An event study of leaked customer information from banks in tax havens”, Cesifo working paper.

Konrad, KA and TBM Stolper (2016), “Coordination and the fight against tax havens”, Journal of International Economics 103: 96–107.

O’Donovan, J, HF Wagner and S Zeume (2016), “The value of offshore secrets–Evidence from the Panama Papers”, working paper.

Zucman, G (2014), “Taxing across borders: Tracking personal wealth and corporate profits”, Journal of Economic Perspectives 28 (4): 121–148.Notes

[1] L'ONG Oxfam publie un rapport annuel sur l'activité des banques de l'UE dans les paradis fiscaux à partir de ces données. Nous les remercions de partager avec nous leur base de données originale, y compris les données 2015 de 20 banques.

[2] Il est intéressant de noter que la Suisse ne se distingue pas malgré une longue tradition d'évasion fiscale, due à une très faible pénétration étrangère.

L'article original a été publié sur Voxeu le 11 septembre 2018.