Allemagne : je t’entraîne, moi non plus

En dépit d’indicateurs (balance courante et emploi) qui semblent orienter le baromètre au beau fixe, les aléas conjoncturels récents (croissance molle et productivité du travail en berne en 2019) renforcent les craintes des Allemands devant les défis technologiques et climatiques qu’il s’agit de relever pour assurer la postérité[1]. Le principal sujet d’inquiétude porte sur le secteur manufacturier, en net retrait notamment dans l’automobile, les biens d’équipement et la chimie, secteurs sur lesquels l’Allemagne a construit ses points forts.

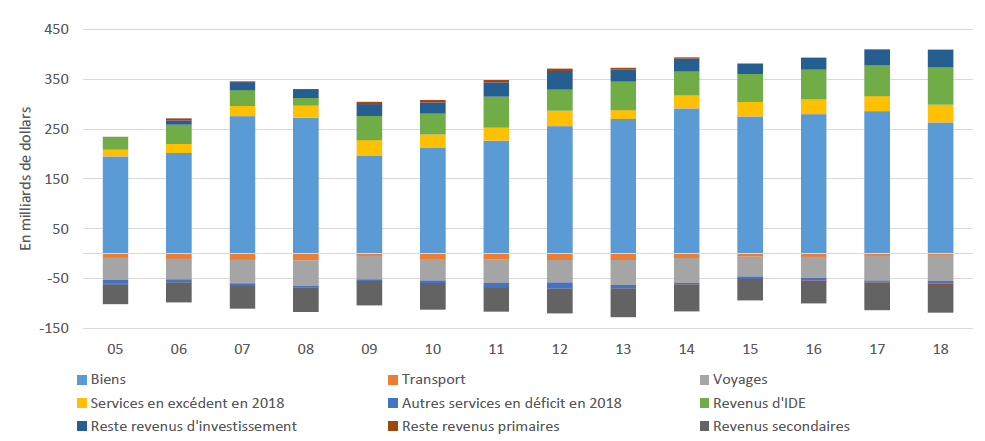

L’excédent de la balance courante, qui quantifie les relations d’un pays avec le reste du monde en termes nets d’exportations et d’importations de biens et services et d’échanges de revenus, n’a guère baissé (7,3 % du PIB en 2018 contre 8,5 % en 2015). En 2018, le surplus dans les biens se réduit d’environ 12 milliards d’euros par rapport à 2015. Sur la même période, le déficit se creuse sur le poste des voyages (- 12 milliards), sur celui des rémunérations du personnel (- 2,5 milliards) et des revenus sans contrepartie au reste du monde (- 13 milliards ; abondement du budget de l’UE par exemple), les dépenses de l’Allemagne pour ces prestations à l’étranger ayant dépassé ce qu’elle en reçoit.

Même si le ralentissement de la demande chinoise peut expliquer en partie la décrue des exportations de biens, les investissements directs allemands à l’étranger, c’est-à-dire les biens (automobiles, etc.) que l’Allemagne fabrique directement par exemple aux États-Unis participent à ce mouvement, car ce qui est produit ailleurs pour servir le marché local n’est plus exporté.

Au-delà des aspects conjoncturels, l’économie allemande connaît d’importants changements de fond de trois ordres : la hausse du poids relatif des revenus des entreprises et de certains services perceptibles dans la balance courante, le vieillissement démographique et la faiblesse des investissements notamment publics, ces trois éléments n’étant d’ailleurs pas sans lien.

Dans la balance courante, l’excédent sur les biens reste à un niveau élevé et le déficit des services se résorbe légèrement : - 24 milliards en 2018 contre - 25 milliards d’euros en 2017 (graphique 1). Les recettes de services ont excédé les dépenses principalement pour les droits sur la propriété intellectuelle, les assurances et fonds de pension et la sous-traitance internationale. Les revenus d’investissement - et en particulier, les dividendes générés par les filiales des multinationales allemandes - ont aussi beaucoup progressé sur un an (+ 17 % en 2018)[2].

Note : Les revenus d’investissement comprennent les revenus tirés de l’investissement direct, des investissements de portefeuille, des autres investissements et des actifs de réserve.

Les services notés en excédent (déficit) sont ceux qui l’étaient en 2018 et dont on retrace l’évolution depuis 2005.

Ainsi, la globalisation permet à l’Allemagne de tirer des revenus de l’activité de ses entreprises à l’extérieur de ses frontières. L’importance de ces postes n’est pas déconnectée non plus des mutations à l’œuvre à l’intérieur du pays.

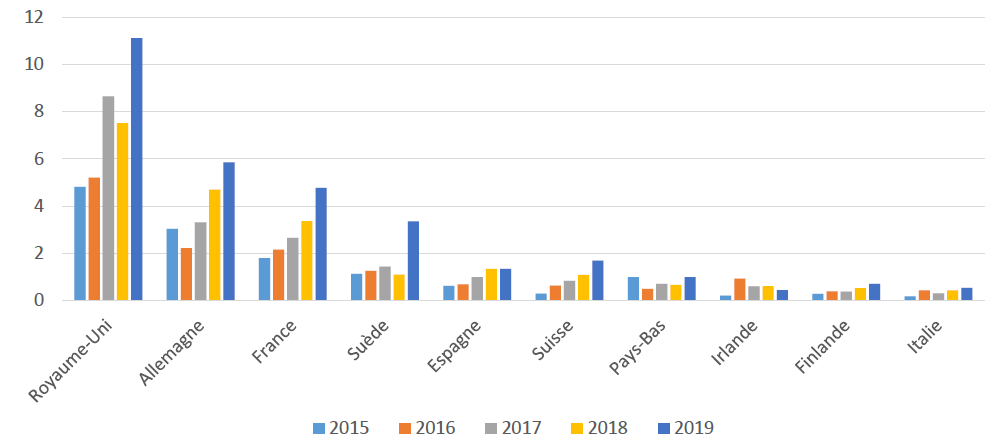

L’Allemagne favorise, bien que loin derrière le Royaume-Uni, un environnement propice à la finance privée avec un écosystème de startups, d’entreprises de capital-risque et de gestionnaires d’actifs (private equity) en général. Au total, les marchés privés ont injecté 32 milliards d’euros dans les entreprises en Allemagne en 2019[3]. Cette année, les seuls fonds de capital-risque ont investi[4] quant à eux 5,1 milliards d’euros (5,7 milliards de dollars) dans les startups technologiques (graphique 2). La part des services dans l’emploi, soit 75 % actuellement, et dans la valeur ajoutée, est vouée à augmenter progressivement au détriment du secteur manufacturier. Les grandes entreprises de ce secteur pratiquent d’ailleurs aussi l’investissement en capital-risque dans les startups technologiques, en les rachetant le cas échéant.

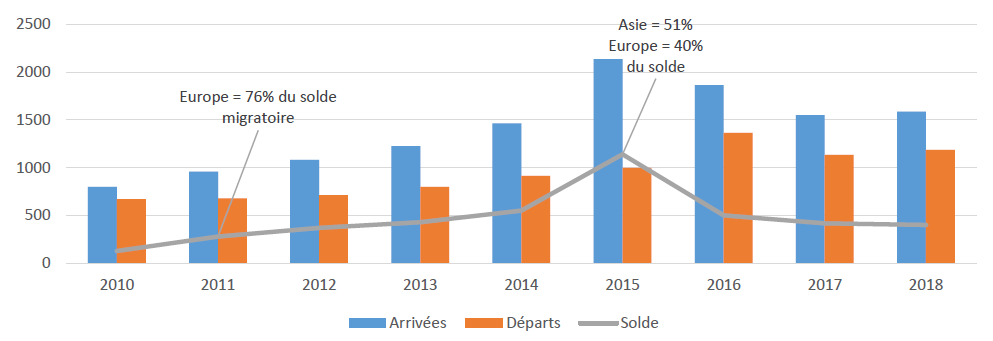

Le second changement structurel qui s’inscrit dans une tendance longue est le déclin démographique. Il a pu être compensé grâce aux récessions dans les pays du sud de l’Europe, notamment à partir de 2011, qui ont provoqué un afflux migratoire constitué de travailleurs diplômés. En 2015, la guerre en Syrie a lancé une autre vague d’immigration, salutaire pour l’industrie et les services et bien accueillie par le patronat allemand (graphique 3)[5].

La population allemande vieillit et Destatis, l’institut de statistiques allemand, prédit que sans un solde migratoire positif, la population en âge de travailler devrait se réduire de 9 millions de personnes d’ici à 2035[6]. Le patronat allemand souligne d’ailleurs que les migrations extra-communautaires permettraient de relancer l’activité, pourvu qu’on assouplisse les règles sur les conditions d’emploi des migrants (note 2).

En dépit de sa population vieillissante, l’Allemagne reste une nation créditrice nette et prête 256 milliards d’euros à l’étranger en 2019 (tableau). L’épargne nationale qu’elle dégage, une fois l’investissement soustrait, résulte en une capacité de financement qui correspond à l’excédent de la balance courante (hors erreurs et omissions). Les nouveaux investissements de l’année consentis dans l’économie résultent de la différence entre investissement brut et consommation de capital fixe, une écriture comptable qui correspond à la dépréciation et l’obsolescence des anciens équipements et anticipe le renouvellement futur de ces matériels. La consommation de capital fixe atteint la somme astronomique de 637 milliards d’euros en 2019 et constitue la source principale de la capacité de financement allemande. Ce montant, correspondant à la somme qu’il faudrait à peu près débourser pour rénover les équipements et les infrastructures, augmente de 4,6 % par rapport à 2018 alors que la formation brute de capital (investissement et variation des stocks) n’augmente que de 0,8 %.

| 2017 | 2018 | 2019 | |

| Revenu disponible | 2 702 | 2 785 | 2 855 |

| – Dépenses de consommation finale | 2 341 | 2 409 | 2 493 |

| = Épargne | 361 | 376 | 362 |

| + Transferts en capital depuis le reste du monde | 24 | 43 | 42 |

| – Transferts en capital vers le reste du monde | 31 | 47 | 50 |

| – Formation brute de capital | 673 | 729 | 735 |

| + Consommation de capital fixe | 580 | 609 | 637 |

| = Capacité nette / besoin net de financement | 261 | 252 | 256 |

L’investissement public même s’il progresse à nouveau en pourcentage du PIB en 2018 (2,4 %) par rapport à 2016 (2,1 %) selon Eurostat reste inférieur à la moyenne de la zone euro (2,7 %) ou de la France (3,4 %). Les besoins de financement dans les infrastructures sont estimés par l’Institut für Makroökonomie und Konjunkturforschung (DMK), proche des syndicats, et l’Institut der deutschen Wirtschaft (IW), proche du patronat allemand, à 457 milliards d’euros sur les 10 prochaines années[7], de quoi diminuer au fil de l’eau la capacité de financement de l’Allemagne !

Ainsi, l’investissement ne décollera pas tant que l’État ne mettra pas en place des politiques volontaristes en matière d’investissements dans des secteurs ciblés comme prioritaires et porteurs de progrès écologique et social, quitte à abandonner la règle du zéro positif qui limite la capacité d’endettement des collectivités publiques à 0,35 % du PIB ou à mettre en place un fonds d’investissement indépendant comme le proposent les instituts.

[1] https://www.lesechos.fr/idees-debats/editos-analyses/lallemagne-un-modele-economique-menace-999343.

[2] Pour aller plus loin, voir le Panorama du CEPII,

http://www.cepii.fr/CEPII/fr/publications/panorama/abstract.asp?NoDoc=11394.

[3] https://www.funds-europe.com/june-2019/germany-germany-s-asset-management-machine

https://www.ft.com/content/df52b73a-2340-11ea-b8a1-584213ee7b2b

[4] Les rachats de titres et les participations financières sont des investissements dans la comptabilité d’entreprise mais ne sont pas inclus dans la FBCF en comptabilité nationale.

[5]https://www.lopinion.fr/edition/international/employeurs-allemands-veulent-ouvrir-marche-travail-aux-migrants-25301

https://www.arbeitgeber.de/www/arbeitgeber.nsf/id/de_fluechtlinge

https://www.arbeitgeber.de/www/arbeitgeber.nsf/res/Stn-Integration-verbessern.pdf/$file/Stn-Integration-verbessern.pdf.

[6] https://www.destatis.de/DE/Presse/Pressemitteilungen/2019/06/PD19_242_12411.html.